Si dallojnë Financat Islame nga Financat Konvencionale? Duket të jenë njësoj. Rezultati është shpesh i njëjtë. Cili është dallimi?

Mënyra më e mirë për të zbuluar dallimin është një krahasim i thjeshtë në botën reale. Le të marrim 10,000 dollarë, për shembull. Le të krahasojmë se çfarë mund të bëjë një bankë konvencionale me këto 10,000 dollarë, dhe çfarë mund të bëjë një bankë islame.

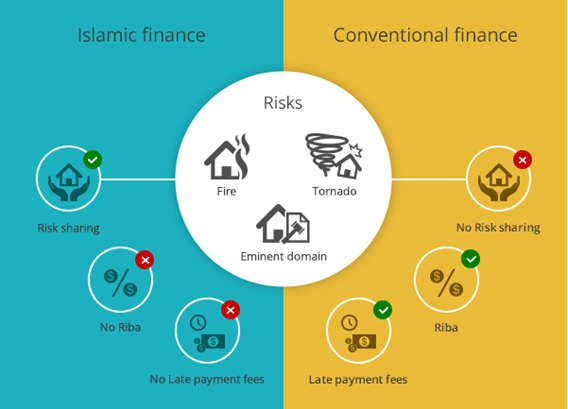

Së pari, banka konvencionale gjen një klient të denjë për kredi dhe i jep interes prej 5%. Banka nuk është veçanërisht e shqetësuar për atë që ndodh me këto para, përveç faktit që kredia duhet të paguhet. Konsumatori, nga ana tjetër, tashmë ka gjetur një huamarrës të gatshëm të paguajë 7%. Ky huamarrës drejton një biznes të vogël krediti për studentët dhe jep hua me 10%. Njëri prej këtyre studentëve është ndërmarrës i mjaftueshëm për t’i dhënë hua vëllait të tij të papunë me 15%, i cili sapo ka zbuluar fuqinë e interesit të përbërë dhe tani u jep hua shitësve të rrugës me 25%. Mund të vazhdonim tutje. Por ju tanimë kuptuat idenë.

Ka njerëz të varfër që paguajnë 40%+ në muaj! Tani, padyshim që ne nuk mund të fajësojmë bankat konvencionale për gjithçka që ndodh pasi të kenë akorduar kredinë fillestare. Por, ne mund të fajësojmë fuqinë e interesit të përbërë, apo kamatës mbi kamatë.

Interesi, dhe fakti që nuk duhet të posedoni para ekzistuese për të dhënë para hua, do të thotë që 10,000 dollarëshi i parë mund të vazhdoj të qarkullojë nëpër duar, derisa të pompojmë mbi 100,000 dollarë pasuri artificiale. Sa para reale ekzistojnë? Vetëm 10,000 dollarë. Me interes, arrijmë të kthejmë 10,000 në më tepër dollarë.

Tani, çfarë ndodh nëse shitësit e rrugës dalin nga biznesi? Apo, vëllai i papunë nuk gjen punë? Apo, sipërmarrja e kredisë falimenton?

Kreditë nuk paguhen. Dhe nëse mjaft njerëz nuk mund të paguajnë huatë e tyre, huadhënësit ballafaqohen me çdo lloj problemi. Ky cikël i mbrapshtë vendos një efekt domino të mospagesës.

Dhe imagjinoni që në vend të një kredie personale prej 10,000 dollarëve, kemi të bëjmë me një kredi biznesi prej miliona dollarësh, ose kredi një miliardë dollarëshe nga Banka Botërore. Interesi i përbërë rritet aq shpejt, sa që huamarrësit shpeshherë nuk janë në gjendje të paguajnë borxhet. Njerëzit, ekonomitë dhe mjedisi paguajnë çmimin, ndërsa bëhen më shumë të pashpresë për të përballuar borxhet në rritje.

Pra, a jemi të befasuar kur miliarda dollarë zhduken në ajër?

Le të marrim shembullin e bankës islame. Me këto 10,000 dollarë, banka islame investon vetëm në asete dhe shërbime aktuale. Mund të blejë makineri, të japë me qira një makinë, ose të investojë në një biznes të vogël. Por, gjithnjë, transaksioni është i lidhur me një aktiv ose shërbim të vërtetë.

Dhe, kjo është pika kryesore: nuk mund që, thjesht, të “përbëjmë” aktive dhe shërbime siç mund të përbëjmë kredi me bazë interesi. Një aktiv ose shërbim mund të ketë vetëm një blerës dhe një shitës në një kohë të caktuar. Interesi, nga ana tjetër, lejon që paratë të qarkullojnë dhe të rriten në shuma të pamasa.

Ky është dallimi midis Financave Islame dhe Financave Konvencionale: dallimi midis blerjes dhe shitjes së diçkaje reale, dhe huamarrjes dhe huazimit të diçkaje që shpejt avullohet.

Vitet e fundit kemi qenë dëshmitarë të rënies financiare më dramatike globale të parë në dekada. Ajo që filloi si një flluskë banimi, shpejt u shndërrua në një krizë kredie sub-prime. Dhe ajo që shumë menduan se do të mbetej një krizë e kredisë, së shpejti u përhap në një rënie financiare globale. Ajo shkatërroi çdo cep të botës.

Dhe, ndërsa këto ngjarje prekën shumicën tonë negativisht, pati një aspekt pozitiv në të: njerëzit, më në fund, hodhën një vështrim serioz në format alternative të financave. Dhe, shumë njerëz ndaluan së besuari se interesi mund të zgjidhë të gjitha problemet.

Të kuptuarit se çka shkaktoi këto ngjarje shërben si pikë fillestare për të kuptuar Financat Islame, dhe se si ndryshojnë nga Financat Konvencionale.

Ajo që financimi konvencional mundëson është aftësia për të shitur të holla kur nuk ka të holla. Për të shitur asete para se të ketë ndonjë aset bazik. Dhe, për të lejuar që borxhet të rriten në mënyrë të pakontrollë, ndërkohë që huamarrësit bëhen më të pashpresë.

Interesi krijon një furnizim artificial parash që nuk mbështetet nga asete reale. Rezultati? Rritja e inflacionit, rritja e paqëndrueshmërisë ekonomike, pasurimi i të pasurve dhe varfërimi i të varfërve.

(Përktheu dhe përshtati: Rijad Misini)