Tregu bankar në Kosovë e mbylli vitin e kaluar me rritje dyshifrore. Raporti i kredive me probleme është më i ulëti në rajon. Fitimet arritën vlerën më të lartë historike, ndërsa kthimi i sektorit nga kapitali është në nivele ndjeshëm më të larta krahasuar me tregjet e rajonit dhe më gjerë.

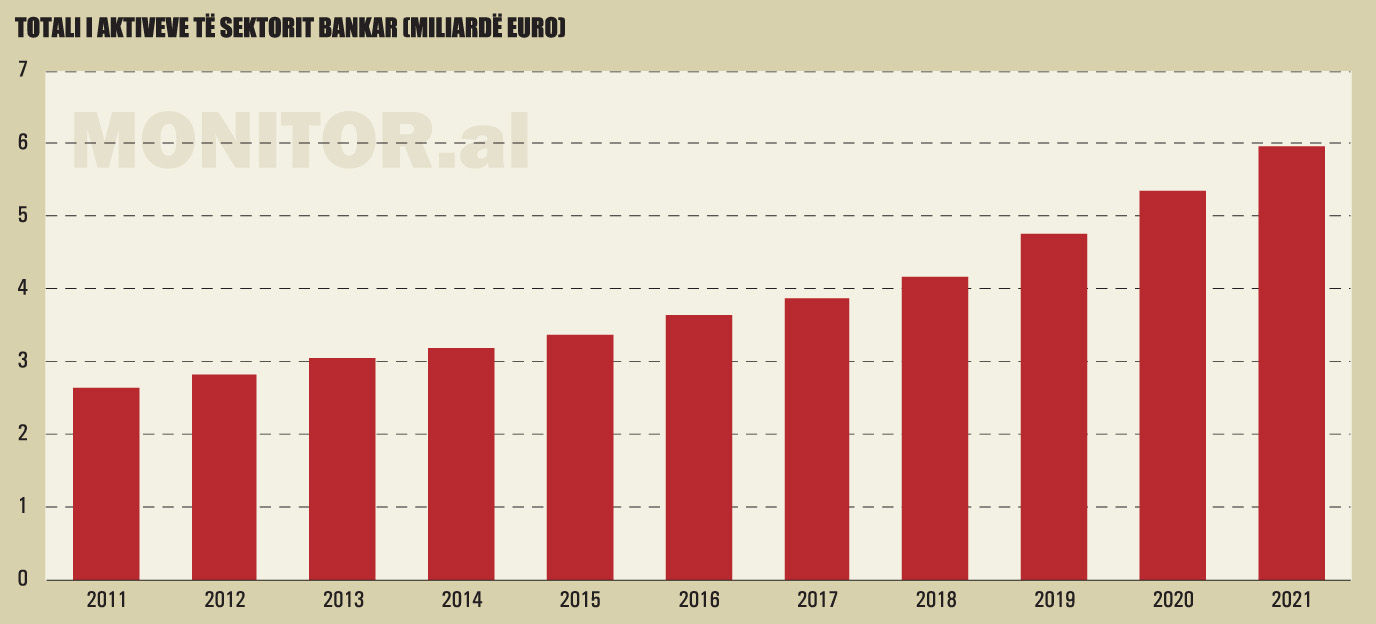

Viti që pasoi pandeminë solli kthim të rritjes së sektorit bankar në Kosovë. Mbështetur në të dhënat e Bankës Qendrore të Kosovës, asetet e sektorit bankar shënuan rritje vjetore prej 11.3%, duke arritur vlerën 5.96 miliardë euro.

Rritja e aseteve u mbështet nga rritja e theksuar e burimeve të financimit të sektorit, kryesisht nga depozitat. Asetet e sektorit dominohen nga huadhënia dhe investimi në letra me vlerë, që u karakterizuan të dyja nga ritme të përshpejtuara të rritjes vjetore.

Kreditimi, si aktiviteti kryesor i sektorit, shënoi dyfishim të rritjes vjetore, si dhe rritjen më të lartë në dhjetë vitet e fundit. Portofoli i kredisë përbën rreth 63% të totalit të aktiveve të sektorit bankar, peshë kjo shumë më e lartë krahasuar me sektorin bankar shqiptar, që ka një peshë më të vogël të kredisë dhe peshë më të lartë të investimeve në letra me vlerë dhe të vendosjeve.

Edhe pozicioni i letrave me vlerë shënoi rritje vjetore të përshpejtuar prej 17.2%, nga 11% që kishte qenë rritja në vitin paraardhës.

Në pjesën dërrmuese, investimet e sektorit bankar janë të përqendruara në ekonominë kosovare. Pretendimet ndaj jorezidentëve në fund të vitit 2021 përbënin pak më shumë se 14% të aseteve dhe pjesa dërrmuese janë depozita dhe investime në letra me vlerë.

Dominojnë bankat e BE-së, por rriten ato vendase dhe turke

Sektori bankar në Kosovë ka 11 banka të licencuara nga Banka Qendrore e Kosovës. Por, njëra prej tyre, dega e Komercijalna Banka AD Beograd, ushtron aktivitet vetëm në Mitrovicën Veriore dhe i shërben kryesisht komunitetit serb.

Dega kosovare e kësaj banke nuk publikon të dhëna financiare periodike dhe nuk është as anëtare në Shoqatën e Bankave të Kosovës. Informacioni për treguesit financiarë nuk është i disponueshëm dhe banka në fjalë nuk është e përfshirë në analizën e ndarjes së tregut.

Megjithatë, vlerësohet se aktiviteti i saj është mjaft i kufizuar dhe pa një peshë shumë të rëndësishme kundrejt totalit të tregut bankar në Kosovë. Prej vitit të kaluar, banka mëmë në Serbi, Komercijalna Banka, është blerë nga banka sllovene NLB, ndaj është e pritshme që edhe dega kosovare të shkrihet me NLB Kosovë.

Sektori bankar dominohet nga kapitali me prejardhje nga BE, që përbën 52.5% të gjithsej aseteve të sektorit. Megjithatë, bankat vendore rritën peshën në gjithsej asetet e tregut bankar në 14.5%, nga 13.5% në dhjetor 2020. Gjithashtu, bankat me origjinë nga Turqia shënuan rritje të pjesës së tregut në 16.6%, nga 16.1% në 2020.

Shkalla e përqendrimit në sektorin bankar ka vazhduar rënien edhe vitin e kaluar, duke reflektuar, sipas BQK-së, presionet e konkurrencës në rritje përbrenda sektorit bankar.

Asetet e tri bankave më të mëdha kanë zbritur peshën në 52.5% të totalit të sektorit nga 55.8% në vitin paraprak. Gjithashtu, indeksi i përqendrimit të tregut Herfindahl-Hirschman për asetet e sektorit bankar zbriti në 1,416 nga 1,466 në vitin paraardhës. Pragu poshtë të cilit një treg përgjithësisht pranohet si konkurrues është 1500.

Banka më e madhe në Kosovë, në fund të vitit të kaluar, ishte Raiffeisen Bank Kosovë, që zotëronte rreth 21% të aseteve totale të tregut. Raiffeisen raportoi asete në vlerën e pothuajse 1.2 miliardë eurove, në rritje me 7.2% krahasuar me vitin 2020. Raiffeisen Bank Kosovë zotërohet në masën 100% nga grupi bankar austriak Raiffeisen, nëpërmjet Raiffeisen SEE Holding.

Banka NLB vitin e kaluar u ngjit në vendin e dytë në renditjen e bankave kosovare për nga madhësia, me 16.3% të tregut. Totali i aseteve të NLB në dhjetor 2021 arriti në 930 milionë euro, në rritje me 5.8% krahasuar me një vit më parë. NLB kontrollohet në masën 82% nga grupi Nova Ljubjanska Banka. Grupi është i listuar në bursë, por aksioner kryesor ngelet shteti slloven, me 25% të aksioneve.

Banka Procredit Bank Kosovë renditej e treta, me 15.9% të aseteve të tregut. Megjithatë, ProCredit ishte banka me rritjen më të dobët për vitin 2021. Totali i aktiveve arriti në 905 milionë euro, 0.55% më shumë krahasuar me vitin 2020. ProCredit Kosovë zotërohet nga grupi bankar gjerman ProCredit.

Banka Kombëtare Tregtare shënoi një tjetër vit rritje të shpejtë në tregun kosovar. Totali i aktiveve arriti në 826 milionë euro, me rritje vjetore prej 22.9%. Në fund të vitit të kaluar, BKT zotëronte 14.5% të tregut bankar në Kosovë. BKT Kosovë është bankë e kontrolluar në masën 100% nga BKT Shqipëri.

Rritje dyshifrore raportoi edhe TEB. Në fund të 2021, totali i aktiveve të TEB arriti në 752 milionë euro, në rritje vjetore me 13.6%. Pjesa e tregut të TEB arriti në 13.2%. TEB është bankë me kapital të përbashkët mes grupit bankar francez BNP Paribas dhe atij turk Çolakoğlu, grup biznesi i fokusuar kryesisht në industrinë metalurgjike.

Banka më e madhe me kapital vendas, në fund të vitit të kaluar, ishte Banka Ekonomike e Kosovës, me 8.1% të tregut. Total i aseteve të Bankës Ekonomike të Kosovës arriti në 461 milionë euro, në rritje me 25.2% krahasuar me një vit më parë. Aksioneri kryesor i bankës është biznesmeni kosovar, Behgjet Pacolli.

Banka e dytë me kapital vendas, Banka për Biznes e Kosovës, në fund të vitit 2021 zotëronte rreth 6.7% të tregut. Totali i aktiveve në fund të vitit të kaluar arriti në 379 milionë euro, në rritje vjetore me 13.1%.

Banka kontrollohet nga një grup biznesmenësh kosovarë, por asnjë nuk ka kontroll mbi 50% të aksioneve të bankës. Pjesë e strukturës aksionere janë edhe Banka Europiane për Rindërtim dhe Zhvillim, me 10% të aksioneve dhe banka lokale italiane Banca di Cividale, me 4.62%.

Vijojnë dy bankat me kapital turk, Isbank dhe Ziraat Bank.

Isbank, në fund të vitit 2021, raportonte aktive totale prej 124 milionë eurosh, në rritje me 20.3% krahasuar me një vit më parë. Isbank mbante rreth 2.2% të tregut në fund të vitit. Isbank është e një bankë e listuar në Bursën e Stambollit.

Aksioner kryesor është fondi i pensioneve Isbank (që përfaqëson punonjësit aktivë dhe në pension të bankës), me 37% të aksioneve, ndërsa 28% mbahen nga Partia Republikane e Popullit, sipas trashëgimisë së lënë nga themeluesi i bankës, Mustafa Qemal Ataturku.

Banka tjetër turke, Ziraat Bank, zotëronte aktive totale për 94 milionë euro, në rritje vjetore me 25.7%. Pjesa e tregut të Ziraat arriti në 1.65%. Ziraat Bank është bankë që kontrollohet në masën 100% nga shteti turk, nëpërmjet Fondit Turk të Pasurisë.

Banka më e re në tregun kosovar, Credins Bank, në fund të vitit 2021 zotëronte aktive totale prej 27 milionë eurosh, në rritje vjetore me 1.25%.

Dega e Credins Bank në Kosovë e nisi aktivitetin vetëm në fund të vitit 2020 dhe në fund të 2021 mbante 0.5% të tregut. Credins hyri në Kosovë si investim në masën 100% i Credins Bank Shqipëri, por gradualisht në dy vitet e fundit, në strukturën e kompanisë kanë hyrë edhe aksionerë të rinj, shqiptarë dhe kosovarë.

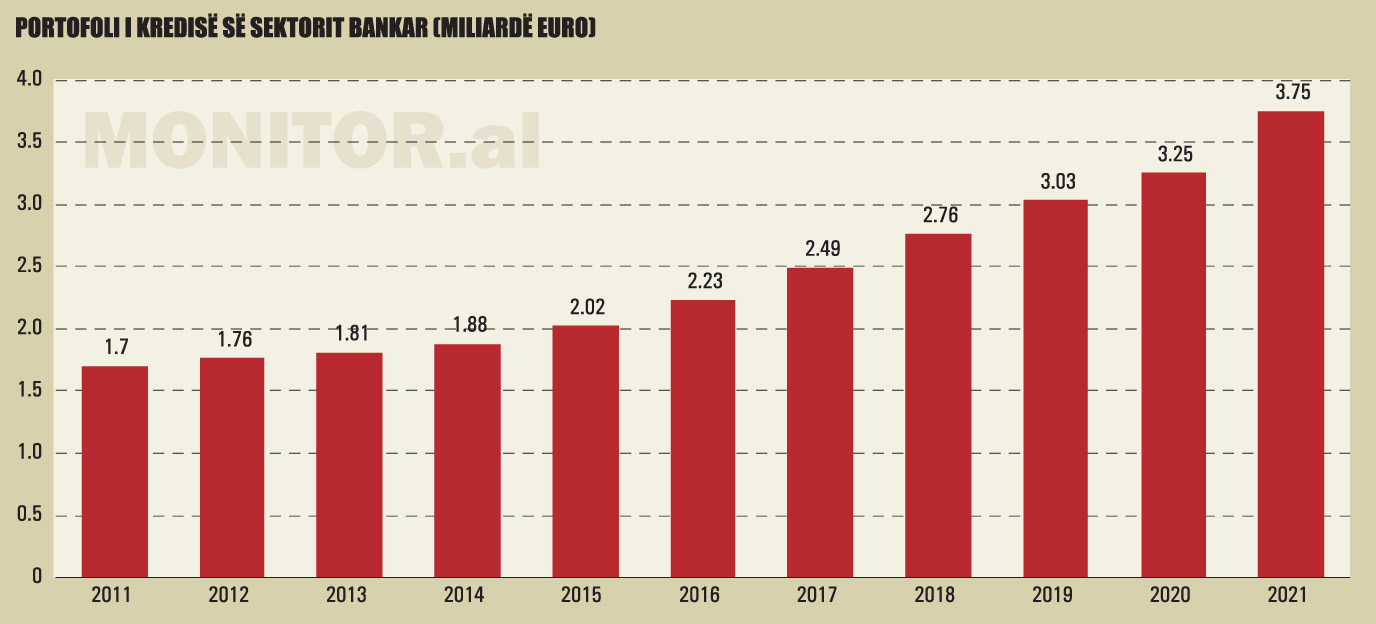

Kredia u rrit me 15.5%

Portofoli i kredisë së sektorit bankar u zgjerua me 15.5% në vitin 2021, duke arritur vlerën prej 3.75 miliardë eurosh. Banka Qendrore e Kosovës vlerëson se pozita e favorshme e likuiditetit, si dhe rimëkëmbja e shpejtë ekonomike, e mbështetur nga remitancat dhe kontributet e larta të diasporës, pas përmirësimit të gjendjes pandemike, ndikuan në rritjen e theksuar të kreditimit.

Kreditë për ndërmarrjet përbëjnë rreth 63% të totalit, ndërsa kreditë për individët, rreth 37%.

Kreditë për familjet në vitin 2021 shënuan rritjen më të lartë në dekadën e fundit.

Rritja vjetore e kredive për ekonomitë familjare vitin e kaluar arriti në 18.6%, nga 7.1% në vitin paraardhës. Kredia e re e disbursuar nga bankat për familjet u rrit me 45% krahasuar me një vit më parë. Rritje të konsiderueshme shënuan të dy kategoritë, si ajo për kredi hipotekore, ashtu edhe ajo për kredi konsumatore, me rritje vjetore prej përkatësisht 56.6% dhe 40.3%.

Kreditë për biznesin shënuan rritje vjetore me 13.1%. Të gjithë sektorët ekonomikë shënuan rritje të kreditimit, me përjashtim të sektorit të bujqësisë, që shënoi rënie vjetore prej 6.8%.

Pjesa më e madhe e këtyre kredive u takojnë ndërmarrjeve të sektorit të tregtisë (43.4% kredive të ndërmarrjeve), ndërsa sektori i industrisë (përfshirë minierat, prodhimin, energjinë dhe ndërtimin) ka 35.8% të gjithsej kredive të ndërmarrjeve. Sektori i bujqësisë aktualisht përbën 2.1% të gjithsej kredive për biznes në Kosovë.

Një mekanizëm i rëndësishëm mbështetës për kreditimin e biznesit edhe vitin e kaluar ishte Fondi Kosovar për Garanci Kreditore (FKGK), shfrytëzimi i të cilit shënoi rritje në vitin 2021. Numri i kredive të bankave për SME-të, të garantuara nga FKGK, arriti në 10,064 në

fund të vitit 2021 (6,103 në fund të vitit 2020), ndërsa shuma totale e kredive të garantuara arriti në rreth 409 milionë euro, në rritje me 79% krahasuar me një vit më parë. Në fillim të vitit 2021 nisi implementimi i masave garantuese në kuadër të Pakos për Rimëkëmbjen Ekonomike, e cila përmban rritjen e mbulimit me garanci për SME-të deri në 80% të kredisë, ndryshim ky që ndikon në zgjerimin e profileve që mund të përfitojnë nga garancitë.

Norma mesatare e interesit për kreditë dhënë bizneseve u ul në 5.7% nga 5.9% që kishte qenë për vitin 2020. Në kuadër të kësaj kategorie, norma e interesit në kreditë investuese shënoi rënie, ndërsa norma e interesit në kreditë joinvestuese shënoi rritje të lehtë.

Sipas sektorëve ekonomikë, kreditë për sektorin e bujqësisë dhe për sektorët e tjerë u karakterizuan me rritje të normës së interesit krahasuar me një vit më parë, ndërsa norma e interesit për sektorin e industrisë dhe shërbimeve shënoi rënie.

Kreditë për ekonomitë familjare, gjithashtu shënuan rënie të normës mesatare të interesit në 6%, nga 6.2% në dhjetor 2020.

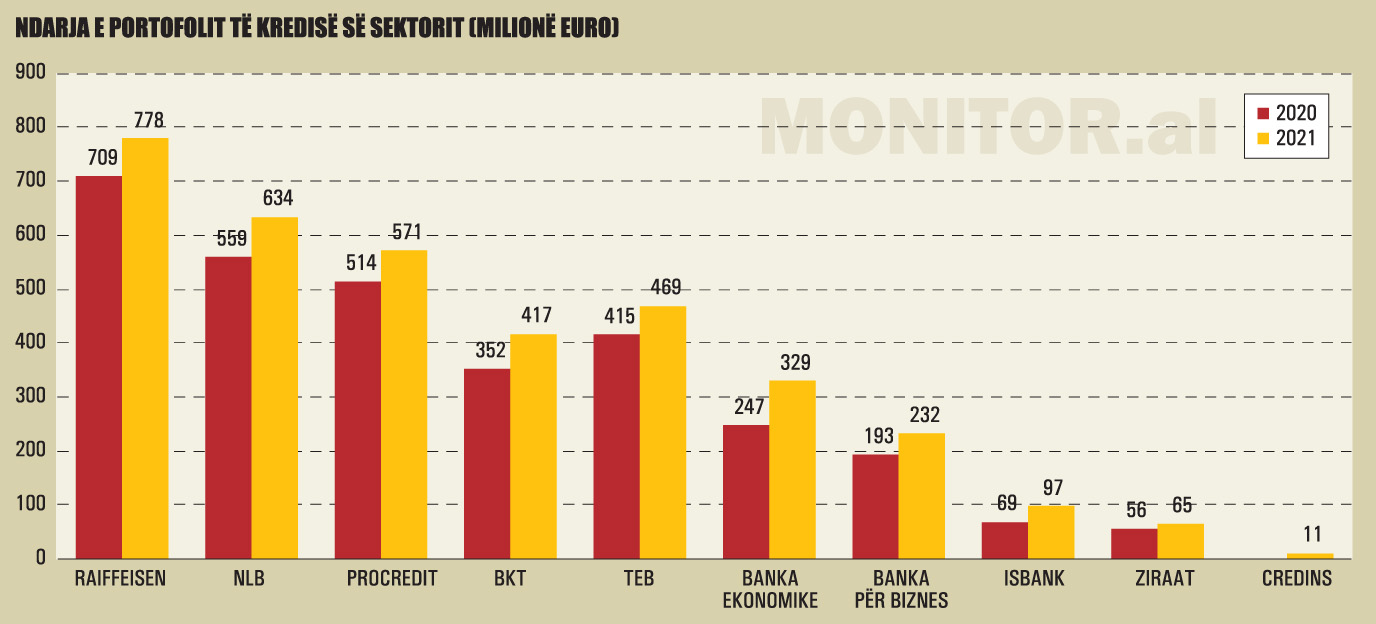

Huadhënia, kryeson Raiffeisen, por bankat më të vogla shënojnë rritje të shpejtë

Banka më e madhe në Kosovë, Raiffeisen, është njëkohësisht edhe aktori më i madh në huadhënie. Sipas pasqyrave të audituara financiare, në fund të vitit 2021, portofoli bruto i kredisë së Raiffeisen arriti në 778 milionë euro, në rritje vjetore me 7.8%. Kjo shumë përbënte afërsisht 21.5% të portofolit të të gjitha bankave tregtare në fund të vitit të kaluar.

Vijon NLB, që raportonte një portofol kredie në vlerën e 634 milionë eurove, në rritje me 13.4% krahasuar me një vit më parë. Portofoli i NLB përbënte afërsisht 17.6% të totalit të sektorit.

ProCredit renditet e treta, me 15.8% të totalit të kredisë së tregut. Vlera e portofolit arriti në 571 milionë euro, 11.1% më shumë krahasuar me një vit më parë.

TEB renditet e katërta, me 13% të portofolit të kredisë së sektorit. Edhe TEB shënoi rritje dyshifrore të portofolit, me 13% më shumë krahasuar me një vit më parë dhe arriti vlerën totale të 469 milionë eurove.

Vijon BKT me 11.5% të tregut, për një vlerë totale portofoli prej 417 milionë eurosh, në rritje vjetore me 18.5%.

Megjithatë, ritmet më të shpejta të rritjes së kredisë vitin e kaluar i shënuan bankat që kanë një pjesë më të vogël tregu krahasuar me pesë bankat me rëndësi sistemike.

Banka me kapital turk Isbank ka shënuar rritje vjetore të portofolit të kredisë me 40.6%, e ndjekur nga Banka Ekonomike e Kosovës me 33.2% dhe Banka për Biznes e Kosovës, me 20.2%.

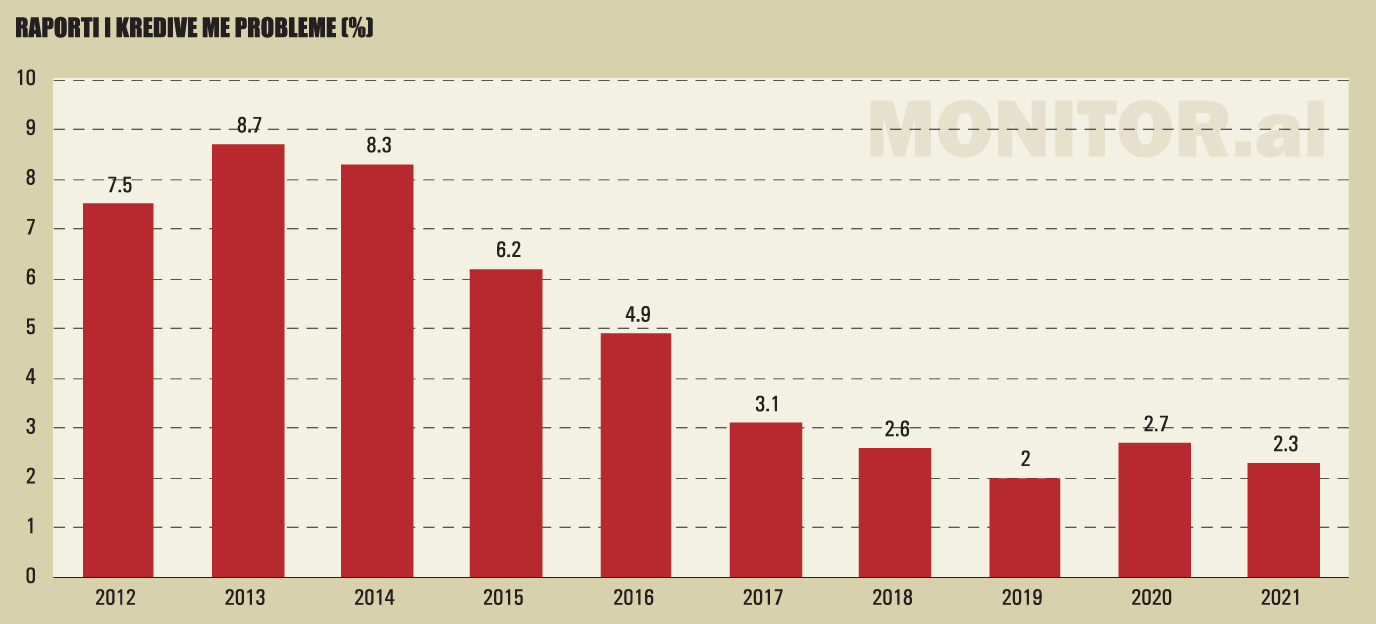

Kreditë me probleme, më të ulëtat në rajon

Rimëkëmbja e shpejtë ekonomike, si dhe vazhdimi i masave lehtësuese të ristrukturimit të kredive, kanë ndikuar që raporti i kredive me probleme të qëndrojë në nivele të ulëta. Sipas statistikave nga Banka Qendrore e Kosovës, raporti i kredive me probleme në fund të vitit 2021 ishte 2.3%, në rënie me 0.4 pikë përqindje krahasuar me një vit më parë.

Në segmentin e individëve, raporti i kredive me probleme zbriti në 1.2%, nga 1.3% një vit më parë, edhe si rezultat i rritjes së theksuar të kreditimit. Edhe segmenti i ndërmarrjeve ka shënuar përmirësim të cilësisë së portofolit, ku shkalla e kredive me probleme zbriti në 2.7%, nga 3.1% një vit më parë.

Edhe vitin e kaluar, raporti i kredive të këqija në Kosovë ishte më i ulëti mes vendeve të Ballkanit Perëndimor, në linjë me tendencën e gjithë dekadës së fundit.

Kontributi i lartë i emigrantëve me remitanca ngelet një mbështetje e vazhdueshme për aftësinë paguese të ekonomive familjare të Kosovës.

Në periudhën pas pandemisë, ruajtja e niveleve të ulëta të kredive me probleme, ashtu si në shumicën e vendeve të tjera, u ndihmua edhe nga masat e përkohshme lehtësuese të adoptuara nga bankat tregtare dhe të mbështetura nga banka qendrore.

Shtyrjet dhe ristrukturimet e frenuan përkohësisht përkeqësimin e statusit të huave për subjektet që vuajtën pasojat e pandemisë.

Në fund të vitit të kaluar, 19.3% e të gjitha kredive rezultonin të ristrukturuara. Megjithatë, në fund të vitit 2021, pothuajse gjysma e kredive joperformuese të sektorit ishin nga kreditë që u ristrukturuan për shkak të pandemisë COVID-19. Kjo tregon se pandemia nuk ka kaluar pa pasoja për cilësinë e kredisë së portofolit.

Sidoqoftë, Banka Qendrore e Kosovës gjykon se, në një të ardhme afatmesme, është e pritshme që të ketë rritje të raportit të kredive me probleme. Kjo pritshmëri lidhet me përfundimin e masave lehtësuese, por edhe inflacionit shumë të lartë që ka prekur edhe ekonominë kosovare.

Ndërprerjet e aktiviteteve gjatë vitit 2020 dhe kufizimet e vazhduara edhe në vitin 2021 kanë dëmtuar pozicionin financiar të ndërmarrjeve dhe ekonomive familjare, që ende pa u rikuperuar mirë nga kriza pandemike, në fund të vitit u përballën me krizën gjeopolitike që shkaktoi lufta në Ukrainë dhe pasojat e saj.

Kjo situatë mund të reflektohet në rënie të cilësisë së portofolit kreditor me efekt më të theksuar në sektorët ekonomikë dhe ekonomitë familjare më të ndjeshme ndaj këtyre zhvillimeve.

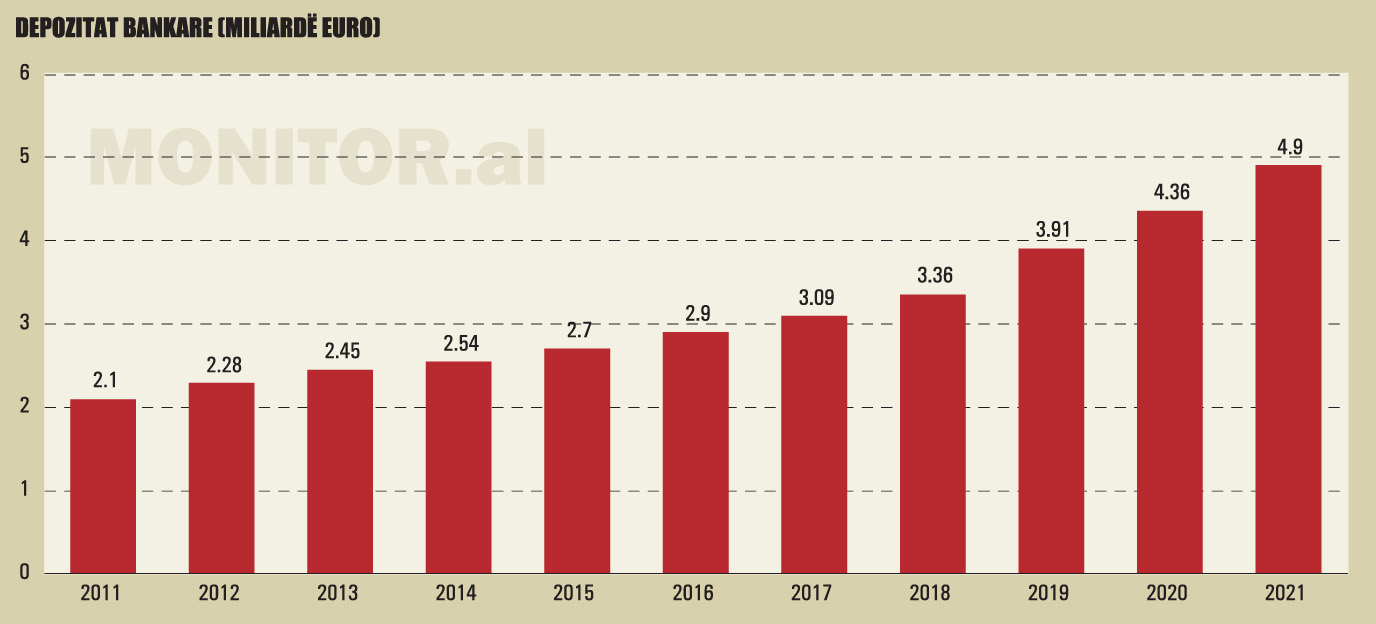

Edhe depozitat shpejtuan rritjen

Depozitat në sektorin bankar të Kosovës, në fund të vitit 2021, arritën vlerën e 4.9 miliardë eurove dhe shënuan rritje vjetore 12.4%, krahasuar me rritjen prej 11.6% të vitit 2020.

Depozitat e individëve, kategoria që dominon strukturën e depozitave në sektorin bankar, përshpejtuan rritjen në 14.6% nga 12.9% një vit më parë. Depozitat e individëve përbëjnë pothuajse 69% të totalit të depozitave të sektorit.

Edhe depozitat e ndërmarrjeve shënuan rritje vjetore gjithashtu të përshpejtuar në 19.3%, nga 11.1% një vit më parë.

Sipas BQK-së, rritja e depozitave mund t’i atribuohet hezitimit për investim nga subjektet ekonomike, si rezultat i pasigurive të rritura për shkak të dinamikave të pandemisë, dërgesës së lartë të remitancave, si dhe numrit të lartë të vizitave të diasporës në vend.

Ashtu si në Shqipëri, depozitat e publikut dominojnë strukturën e detyrimeve të sektorit bankar. Në vitin 2021, depozitat përfaqësonin 82% të burimeve të financimit të sistemit bankar në Kosovë.

Norma mesatare e interesit të depozitave shënoi rënie, e ndikuar kryesisht nga depozitat e individëve. Për individët, norma mesatare e interesit zbriti në 0.9%, nga 1.5% një vit më parë, ndërsa për biznesin, interesi mesatar u rrit me 0.5 pikë përqindje, në nivelin 2%.

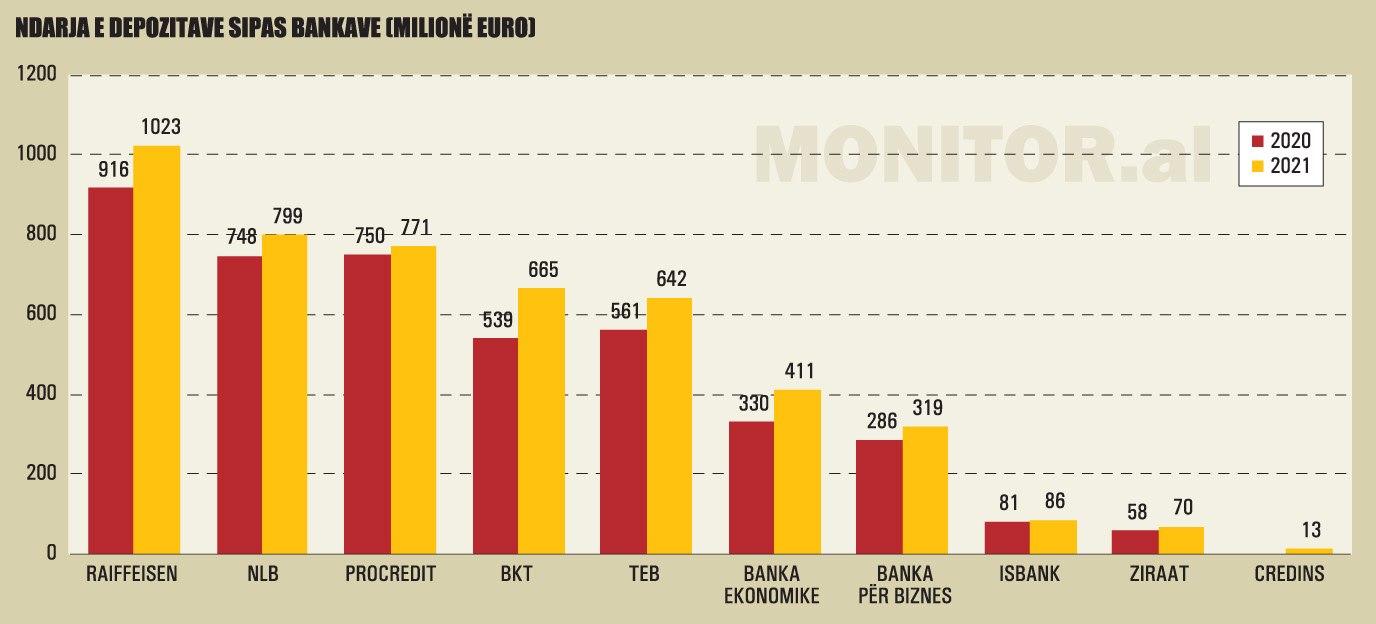

Banka Raiffeisen Kosovë është kryesuese edhe në tregun e depozitave. Në fund të vitit 2021, Raiffeisen zotëronte rreth 21.3% të depozitave të sistemit, për një vlerë totale prej 1.023 miliardë eurosh, në rritje me 11.7% krahasuar me 2020-n.

Vijon NLB me 16.6% të depozitave totale të tregut, e ndjekur nga ProCredit me 16.1%, BKT me 13.9% dhe TEB me 13.4%.

Ndërkohë, ritmet më të larta të rritjes së depozitave për vitin e kaluar i shënoi Banka Ekonomike e Kosovës, me 24.5%, e ndjekur nga BKT me 23.4% dhe Ziraat, me 20.7%

Pjesa më e madhe e depozitave shkojnë për kredidhënie

Sektori bankar në Kosovë ka një raport mes kredive dhe depozitave mjaft të lartë, po ta krahasojmë me sektorin bankar shqiptar.

Sipas të dhënave të BQK-së, ky raport, në fund të vitit 2021 ishte 76.5%. Për të njëjtën periudhë në Shqipëri, treguesi kishte qenë 43.5% (bazuar në treguesit me IFRS të publikuar nga Shoqata Shqiptare e Bankave).

Një diference e tillë vjen kryesisht për shkak të faktit se kredia zë një peshë shumë më të madhe në strukturën e aseteve të sektorit bankar në Kosovë. Nëse në Shqipëri, kreditë përbëjnë më pak se 37% të bilancit të bankave, në Kosovë, kreditë për sektorin privat përbëjnë më shumë se 63% të vlerës së bilancit.

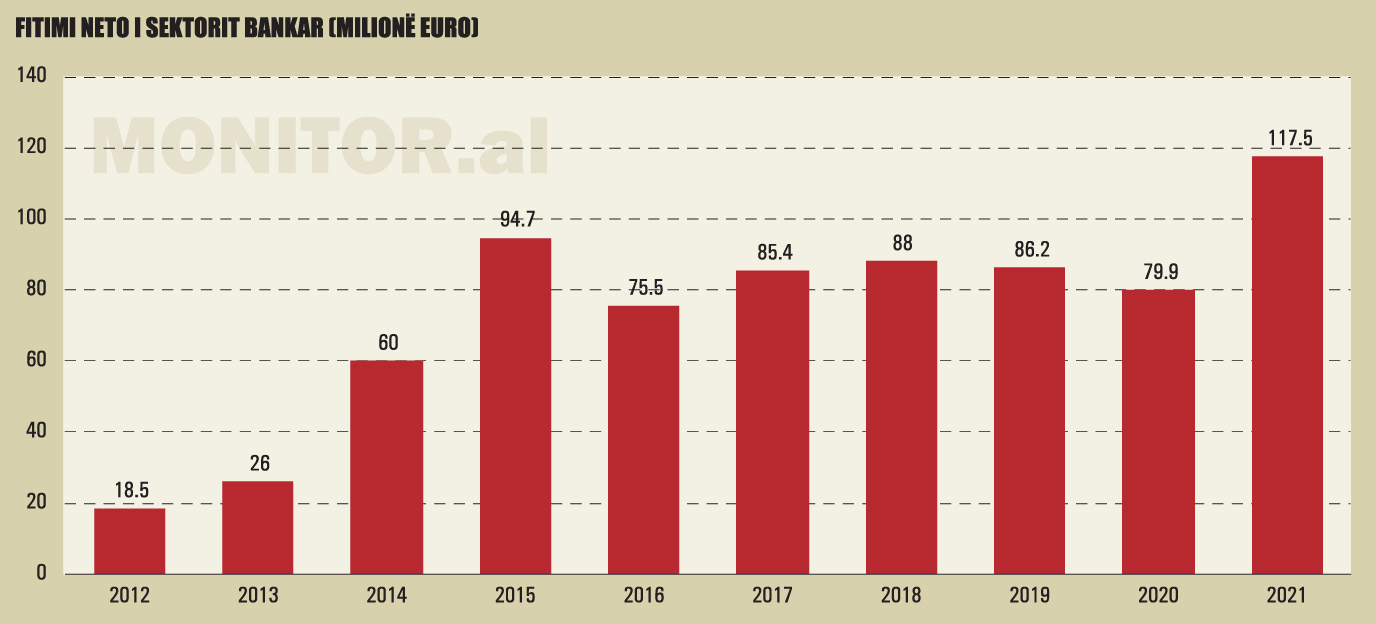

Fitimet u rritën me 47%, arritën nivelin më të lartë historik

Përmirësimi i treguesve ekonomikë dhe financiarë në vitin 2021 u reflektua në një rritje të ndjeshme edhe të fitimit të sektorit bankar në Kosovë. Sipas shifrave të Bankës Qendrore të Kosovës, fitimi neto i realizuar në vitin 2021 ishte 117.5 milionë euro, ose 47% më i lartë se në vitin paraardhës.

Rritja e konsiderueshme e fitimit të sektorit bankar gjatë kësaj periudhe kryesisht i atribuohet rritjes së përshpejtuar të të ardhurave krahasuar me rritjen e ngadalësuar të shpenzimeve.

Të ardhurat e sektorit bankar arritën vlerën prej 322 milionë eurosh dhe u karakterizuan me rritje vjetore prej 15.4%. Kontributin kryesor në rritjen e të ardhurave e kishin të ardhurat jo nga interesat, sidomos ato nga tarifat e komisionet.

Shpenzimet e sektorit bankar arritën vlerën në 204.6 milionë euro dhe u karakterizuan me rritje vjetore prej 2.6%, nga 12.7% që kishte qenë rritja për vitin 2020. Në ngadalësimin e ritmit të rritjes së shpenzimeve ndikoi rënia e shpenzimeve të jointeresit, saktësisht uljes së provigjioneve të mbajtura për humbjet e mundshme nga kreditë.

Treguesit e përfitueshmërisë së sistemit iu kthyen rritjes, pas tre vitesh radhazi në një tendencë rënëse. Kthimi mesatar nga kapitali arriti në 19.5%, nga ndërsa kthimi mesatar nga aktivet arriti në 2.3%.

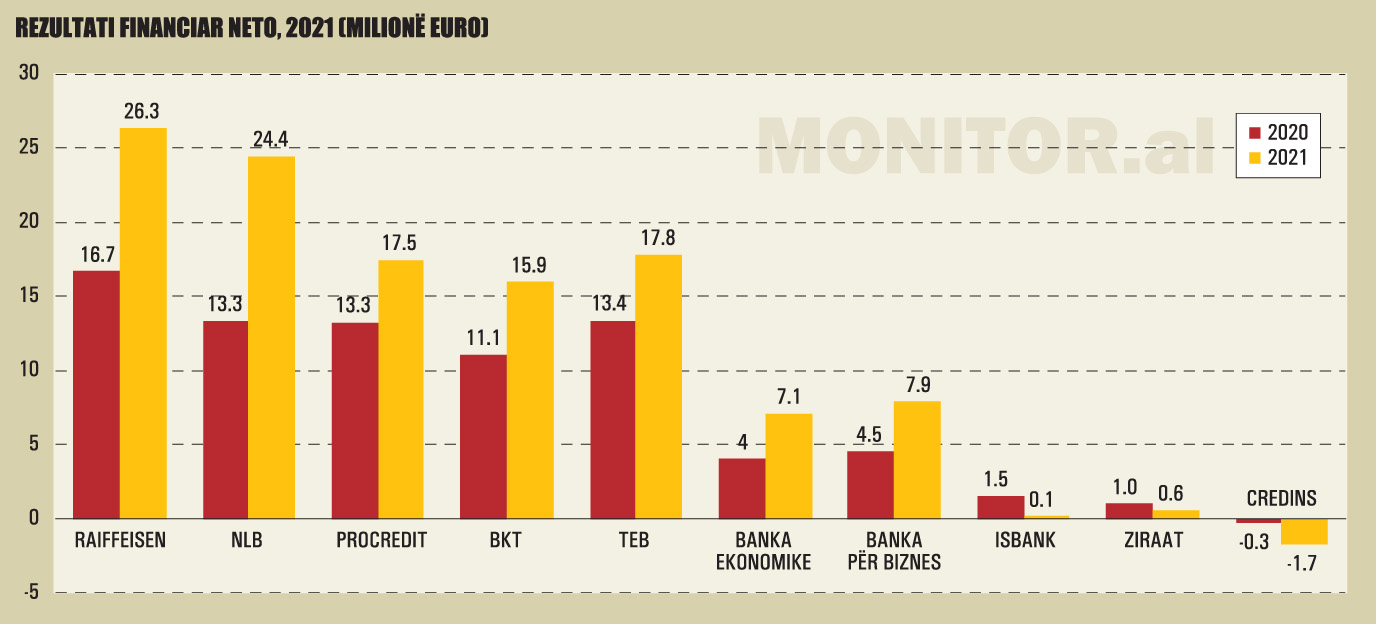

Raiffeisen më shumë fitime, NLB kthimin më të lartë nga kapitali

Renditjen e fitimeve për vitin e kaluar e kryeson banka më e madhe në vend, Raiffeisen Kosovë. Raiffeisen raportoi një fitim neto në vlerën e 26.3 milionë eurove, në rritje me 58% krahasuar me vitin 2020.

E dyta renditet Banka NLB, që raportoi fitim neto në vlerën e 24.4 milionë eurove, në rritje me më shumë se 83% krahasuar me vitin paraardhës.

Banka e tretë për nga vlera e fitimit neto u rendit TEB, në vlerën e 17.8 milionë eurove, në rritje me 33% krahasuar me një vit më parë.

Banka e tretë më e madhe në vend, ProCredit, vijon me diferencë të vogël, me fitim neto 17.54 milionë euro. Edhe fitimi i ProCredit është në rritje vjetore, me pothuajse 33% më shumë.

BKT raportoi fitime në vlerën e 15.9 milionë eurove, në rritje me 44% krahasuar me vitin 2020.

Vijojnë Banka për Biznes, me fitim neto prej rreth 7.9 milionë eurosh dhe Banka Ekonomike, me 7.1 milionë euro. Të dyja bankat me kapital kosovar shënuan rritje të fitimeve me më shumë se 70% krahasuar me 2020.

Dy bankat me kapital turk, Isbank dhe Ziraat, shënuan rezultate pozitive, përkatësisht me 139 mijë euro dhe 565 mijë euro, por për të dyja bankat, fitimet pësuan rënie krahasuar me vitin 2020.

E vetmja bankë që e mbylli vitin e kaluar me humbje ishte dega e Credins Bank Kosovë. Credins raportoi humbje për afro 1.7 milionë euro, 4.6 herë më shumë krahasuar me një vit më parë. Megjithatë, Credins, ndodhet në vitet e para të aktivitetit dhe rezultati me humbje është pjesë normale e planit të biznesit.

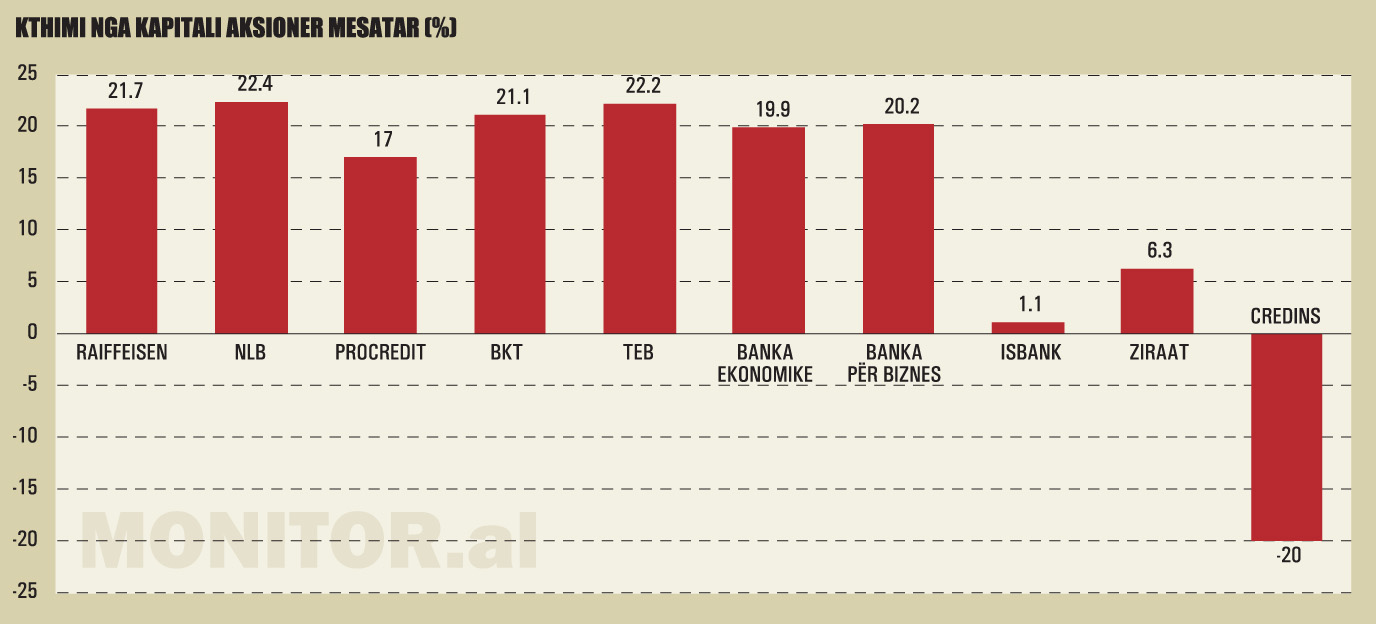

Po t’i krahasojmë rezultatet e bankave në bazë të kthimit nga kapitali mesatar aksioner, banka më fitimprurëse rezulton NLB. Për bankën sllovene, kthimi nga kapitali rezultoi në nivelin 28.2%, me avantazh të dukshëm në raport me bankat e tjera të sektorit.

E dyta vijon Banka për Biznes, me 22.4%, e ndjekur nga TEB me 22.2%, Raiffeisen me 21.7%, BKT, me 21.1% dhe ProCredit me 17%. Bankat e vogla kanë një hendek të konsiderueshëm. Ziraat kishte kthim nga kapitali prej 6.3%, Isbank 1.1% dhe Credins, kthim negativ në masën 20%.

Shifrat tregojnë se sektori bankar në Kosovë, për shumicën e bankave, mundëson kthime shumë të larta krahasuar me nivelet e Shqipërisë, por edhe ato të vendeve fqinje dhe atyre të BE-së.

Megjithatë, përveç fitimeve në vlera të konsiderueshme, në kthimet mjaft të larta të bankave kosovare ndikon pjesërisht fakti se shumica e tyre kanë shpërndarë dividendë gjatë vitit të kaluar.

Në tremujorin e fundit, Banka Qendrore e Kosovës tërhoqi vendimin që ndalonte shpërndarjen e dividendëve. Ndarja e dividendëve uli vlerën mesatare të kapitalit aksioner, duke dhënë efekt në rritjen e treguesin të kthimit nga kapitali.

Krahasuar me Shqipërinë, tregu kosovar mundëson fitime më të larta, kthime më të larta dhe hapësira më të mëdha për të shpërndarë dividendë nga aksionerët.

Kërkesat për kapital, më pak shtrënguese se në Shqipëri

Në fund të vitit 2021, raporti mesatar i mjaftueshmërisë së kapitalit të sektorit bankar në Kosovë ishte në nivelin 15.3%.

Rritja e lartë e kreditimit gjatë vitit ka rritur asetet e peshuara me rrezik në bilancet e bankave, duke bërë që ky raport të bjerë me 2.1 pikë përqindje krahasuar me vitin 2020. Megjithatë, niveli i kapitalizimit është ndjeshëm sipër nivelit minimal prej 12% të kërkuar nga BQK.

Ashtu si në Shqipëri, kërkesat për kapital janë të diferencuara ndërmjet bankave dhe kjo bën që kryesisht, pesë bankat me rëndësi sistemike kanë norma më të larta të kapitalizimit. Megjithatë, diferenca midis RMK-së së bankave individuale ndaj mesatares së sektorit bankar ka shënuar rënie.

Ndryshe nga sapo ndodh në Shqipëri, qasja e autoritetit rregullator në Kosovë është ende më liberale, për sa u takon treguesve të kapitalizimit.

Në Kosovë nuk ka nisur ende aplikimi i shtesave makroprudenciale të kapitalit dhe as kuadri për ndërhyrjen e jashtëzakonshme në banka, që në Shqipëri ka sjellë rritje të ndjeshme të kërkesave për kapital dhe në përgjithësi të kostove të aktivitetit të bankave.

Krahasuar me Shqipërinë, ky kuadër më pak shtrëngues i mundëson sektorit bankar kosovar të mbajë nivele më të ulëta të kapitalizimit, kthime krahasimisht më të larta nga kapitali dhe mundësi për të shpërndarë dividendë tek aksionerët e tyre.

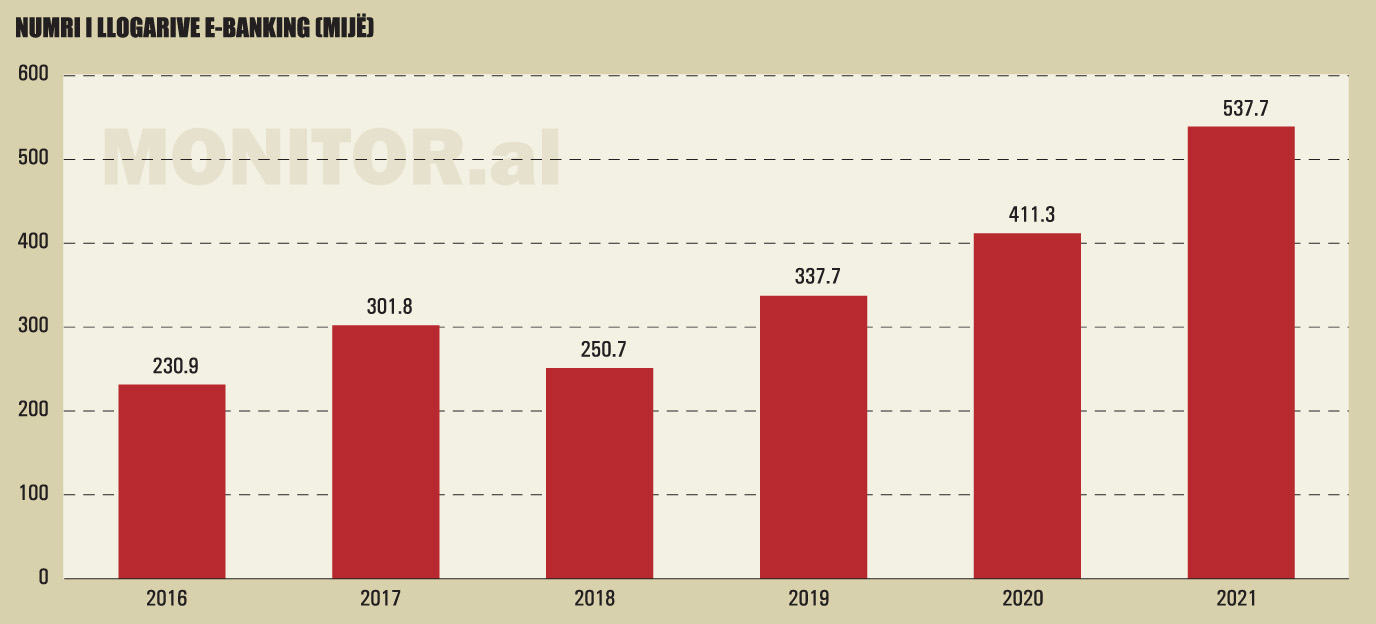

Ulen degët, rritet bankingu dixhital

Në fund të vitit të kaluar, sipas BQK-së, në Kosovë funksiononin gjithsej 188 degë dhe agjenci bankare. Numri i tyre pësoi rënie me 5.5% krahasuar me një vit më parë. Ulja e numrit të njësive fizike, tendencë tipike e viteve të fundit për shumicën e tregjeve, mund të shpjegohet së shumti me dixhitalizimin në rritje.

Edhe në Kosovë, tendenca e zhvillimit të infrastrukturës virtuale ka vazhduar, i nxitur edhe nga rrethanat e krijuara nga gjendja pandemike. Bankat kanë rritur përpjekjet e përgjithshme për dixhitalizim dhe automatizim të shërbimeve, në funksion të ofrimit të

mundësive për realizim të shërbimeve, duke ruajtur shëndetin e klientëve. Shumica e bankave kanë rritur limitin e pagesave pa kontakt që mund të bëhet nëpërmjet kartelave bankare.

Në fund të vitit 2021, numri i gjithsej i llogarive të lidhura me internet banking arriti në pothuajse 538 mijë, në rritje vjetore me 30.7%. Struktura e llogarive të e-banking dominohet nga llogaritë individuale, me më shumë se 88% të totalit.

Numri total i kartave bankare, debiti dhe krediti, u rrit me 5.9%. Numri i kartave me funksion debiti shënoi rritje vjetore prej 6.6% dhe arriti në afër 1.3 milionë, kurse numri i atyre me funksion krediti shënoi rritje 0.8% dhe arriti në pothuajse 177 mijë.

Infrastruktura që mundëson pagesat automatike me karta është zgjeruar më tej. Numri i ATM-ve arriti në 516, në rritje me 0.6% krahasuar me një vit më parë, ndërsa numri i pikave elektronike të shitjes (POS) arriti në më shumë se 13,800, në rritje vjetore me 3.1%.

Edhe në Kosovë, përdorimi i kartave bankare vijon të dominohet dukshëm nga veprimet me paranë cash. Tërheqjet në ATM përbëjnë 59% të veprimeve me karta, ndërsa depozitimet cash në ATM përbëjnë rreth 31%.

Pagesat me kartë në terminalet POS përbënin vitin e kaluar pak më shumë se 10% të vlerës së përgjithshme të veprimeve me karta bankare.

Tregu nuk ka shitblerje dhe bashkime

Në shumicën e tregjeve bankare, periudha e paskrizës së vitit 2008 ka sjellë një proces konsolidimi dhe shitblerjesh. Në Shqipëri, ky cikël është ndier sidomos pas vitit 2015 dhe solli ulje graduale të numrit të bankave nga 16 në 11.

Procesi përfshiu pjesën më të madhe të tregjeve të Europës Juglindore, sidomos për shkak të tërheqjes së disa prej grupeve të mëdha bankare të Eurozonës nga këto tregje.

Edhe për faktin që sektori bankar në Kosovë nuk njohu një periudhë të mirëfilltë krize, tregu nuk ka hyrë në një fazë konsolidimi apo shitblerjesh.

Deri tani, zhvillimi i sektorit ka ardhur kryesisht nga rritja e numrit të bankave, nëpërmjet hyrjes së investitorëve lokalë dhe të huaj. Rritja e shpejtë, cilësia e mirë e aktiveve dhe përfitueshmëria e lartë e tregut kosovar ka ngjallur interes të lartë në vitet e fundit te bankat shqiptare. Por, deri më sot vetëm BKT dhe Credins e kanë hedhur këtë hap.

Hyrja e fundit në treg i takon vitit 2020, kur nisi aktivitetin dega në Kosovë e Credins Bank.

Në dy vitet e fundit, edhe banka tjetër me kapital shqiptar, Tirana Bank, ka shprehur publikisht qëllimin për të hyrë në tregun kosovar.

Deri tani, ky qëllim nuk është konkretizuar. Banka e grupit Balfin hyri në negociata për blerjen e TEB, por sipas palëve këto negociata u mbyllën pa sukses.

Hyrja në tregun kosovar nëpërmjet filialit shqiptar ka qenë edhe në planet e grupit hungarez OTP. Por, pas pandemisë, hungarezët vendosën t’i japin përparësi konsolidimit dhe zgjerimit në tregun shqiptar. Plani për të hyrë në Kosovë është lënë pezull dhe nuk pritet të jetë prioritet i OTP në afatin e shkurtër.

I vetmi konsolidim që mund të pritet në treg është shkrirja e degës së bankës serbe Komercijana Banka me NLB, pasi kjo e fundit bleu bankën mëmë në Serbi.

Ekonomia e Kosovës u rrit me 10.5% në vitin 2021, por do të ngadalësohet këtë vit

Ekonomia e Kosovës shënoi rritje të lartë gjatë vitit 2021, pas tkurrjes me të cilën u karakterizua në vitin 2020. Vlerësimet paraprake të Agjencisë së Statistikave të Kosovës tregojnë se ekonomia ka shënuar rritje prej 10.5% në vitin 2021.

Rritja e lartë ekonomike erdhi për shkak të efektit të bazës krahasuese në raport me rënien e vitit 2020, si dhe përmirësimit të situatës pandemike dhe politikave mbështetëse financiare dhe fiskale.

Përmirësimi i krizës shëndetësore mundësoi lehtësim gradual të masave të kontrollit të pandemisë, gjë që rezultoi në ardhje të lartë të diasporës, që, sipas BQK-së, rezulton të ketë qenë katalizator i rëndësishëm në rigjallërimin ekonomik.

Komponentët që kontribuuan nё rritjen e lartë të aktivitetit ekonomik gjatë vitit 2021 ishin rritja e konsumit prej 7.8%, rritja e investimeve me 10.2%, por edhe rritja më e ngadalësuar e deficitit të eksporteve neto (1.9%).

Megjithatë, rritja ekonomike pritet të ngadalësohet ndjeshëm këtë vit dhe BQK projekton një zgjerim të PBB-së me rreth 2.5%.

Ritmi i rimëkëmbjes ekonomike pritet të ngadalësohet nga pasojat e tashmë dy krizave: pengesat ende të dukshme në zinxhirët e furnizimit nga pandemia dhe presionet shoqëruese inflacioniste, të kombinuara me efektet e luftës në Ukrainë që përforcoi më tej rritjen e çmimeve, dobësimin e fuqisë blerëse dhe rënien e besimit. Ngadalësimi i rritjes së aktivitetit ekonomik pritet të vijë nga rritja më e ulët e kërkesës së brendshme, si dhe rritjes së deficitit të eksporteve neto.

Një rritje shumë më e ngadaltë ekonomike është premisë që edhe rritja e sektorit bankar të ngadalësohet.

Rritja e depozitave bankare që nga fillimi i vitit paraqitet më e ngadaltë me 2.1% në fund të muajit korrik. Ky mund të jetë tregues se inflacioni i lartë ka ulur mundësitë për të kursyer mes familjeve kosovare. Sipas ASK-së, në muajin gusht, inflacioni në Kosovë arriti një nivel rekord prej 13%.

Një rritje më e ngadaltë e depozitave do të ulë mundësitë kredituese të sektorit bankar, ndërsa edhe rreziqet në rritje mund të sjellin shtrëngim gradual të ofertës.

Nga ana tjetër, edhe kërkesa për kredi pritet të ngadalësohet nga përkeqësimi i ekonomisë reale dhe rritja e normave të interesit. Megjithatë, në krahun e kredive, efektet nuk janë ende shumë të prekshme. Sipas të dhënave të BQK-së, në fund të korrikut, portofoli i kredisë së sektorit rezultonte në rritje me 11% në raport me fillimin e vitit.

Rritja e lartë e kredisë po ndikon në mbajtjen nën kontroll të raportit të kredive me probleme, që në fund të korrikut zbriti në 2.1%, në nivele edhe më të ulëta krahasuar me fillimin e vitit.

Fitimi i sektorit bankar për 7-mujorin arriti vlerën e 83.1 milionë eurove, në rritje me 23% krahasuar me të njëjtën periudhë të një viti më parë. Ndërkohë, kthimi mesatar nga kapitali, i mesatarizuar me bazë vjetore, arriti në 23.3%, nga 20.4% që kishte qenë në të njëjtën periudhë të vitit të kaluar.

Këto shifra tregojnë se deri tani, efekti i inflacionit të lartë në sektorin bankar të Kosovës është ende i pjesshëm dhe ndoshta mund të fillojë të bëhet më i dukshëm në pjesën e fundit të këtij viti dhe në vitin e ardhshëm./Monitor/