Disa njerëz argumentojnë se gjatë një periudhe inflacioni të qëndrueshëm, fuqia blerëse e parasë zvogëlohet me kalimin e kohës. Prandaj, sipas tyre, kredidhënësi duhet të kompensohet për këtë humbje në vlerën reale të parasë. Sipas këtij argumenti, kjo mund të bëhet duke indeksuar huatë pa interes me nivelin e çmimeve të një shporte mallrash. Kjo do të ishte e drejtë dhe e barabartë për kredidhënësit. Gjykata e trajtoi këtë çështje me shumë vëmendje. Përveç citimeve nga tekstet bashkëkohore ekonomike, ajo solli edhe dëshmi nga burimet klasike të jurisprudencës islame për të treguar se, në rast rritjeje çmimesh, shuma e dhënë hua duhet të kthehet në të njëjtën sasi dhe në të njëjtën monedhë në të cilën u mor hua fillimisht. Ekzistojnë disa arsye për këtë qëndrim.

Së pari, kjo është aq e ngjashme me interesin, saqë do të ishte e pamundur të bëhej dallimi mes tyre. Së dyti, humbja e vlerës për shkak të inflacionit nuk është shkaktuar nga huamarrësi dhe as nga përdorimi që ai i ka bërë parave, prandaj duket e padrejtë t’i kërkohet atij të kompensojë për këtë humbje. Në rastin më të mirë, mund t’i kërkohet shtetit ta bëjë një gjë të tillë. Por në praktikë, do të ishte shumë e vështirë të zbatohej një propozim i tillë, pasi numri i transaksioneve që ndodhin çdo ditë është aq i madh, saqë shteti nuk do të kishte mundësi të shqyrtonte çdo rast dhe të bënte pagesat përkatëse. Për më tepër, kjo do ta kthente rrjedhën e burimeve nga taksapaguesit te shtresa e pasur, çka vetë është kundër objektivave të sistemit ekonomik islam. Së treti, kërkimi për indeksim të huave i jep kapitalit një pozitë të privilegjuar krahasuar me faktorët e tjerë të prodhimit të cilët gjithashtu preken nga inflacioni në një mënyrë apo tjetër. Së katërti, është e vështirë të arrihet marrëveshje për një shportë të vetme mallrash që ndikon të gjithë kreditorët në mënyrë të njëtrajtshme. Së pesti, indeksimi do të prirrej të largonte kursimtarët nga kapitali me rrezik i cili është theksuar në sistemin e vlerave islame. Së gjashti, mbështetësit e indeksimit nuk rekomandojnë një ulje të borxhit gjatë kohëve të deflacionit, çka është e padrejtë.

Gjatë shqyrtimit të çështjes, gjykata mori gjithashtu në konsideratë pikën e ngritur nga Z. Gjykatës Wajihuddin Ahmad në çështjen Aijaz Haroon kundër Inam Durrani (PLD 1989, Karachi 304) në dritën e argumentit të juristit të shekullit të 13-të Ibn Abidin Shami. Vendimi i FSC-së riprodhoi nga teksti origjinal i librit të Ibn Abidin Shami-t, Tanbih al-Raqud ala Masa’il al-Naqud. U tregua se teksti origjinal nuk mbështeste pikën e paraqitur nga Z. Gjykatës Wajihuddin Ahmad. Juristi Shami kishte argumentuar qartë se nëse vlera e monedhës pëson një ulje me kalimin e kohës, huamarrësi përsëri do të kthejë të njëjtën sasi parash në të njëjtën monedhë. Vetëm nëse monedha me të cilën është dhënë hua bëhet tërësisht e pavlefshme ose hiqet nga qarkullimi nga qeveria, atëherë huadhënësi mund të kërkojë borxhin e tij në monedhën në përdorim në kohën e pagesës. Por edhe atëherë vlera e huasë do të jetë e njëjtë me atë të kohës kur është dhënë (f. 193).

Gjykata ka cituar mendimet e autoriteteve të ndryshme në mbështetje të përfundimit të saj. Disa nga dijetarët janë: Dr Umar Chapra, Dr Hasanuz Zaman, Abdul Rahman al-Jaziri, Mawlana Taqi Usmani, Ghulam Rasool Saccdi, Dr Munawar Iqbal dhe Afzalur Rahman. Ndër juristët, gjykata solli dëshmi nga al-Kasani, Zaila’i, al-Sarkhasi, Ibn Qudama, Fatawa Alamgiri, Këshilli i Ideologjisë Islame të Pakistanit, Akademia e Fikhut Islam e vendeve të OKB-së, Akademia e Fikhut Islam e Indisë dhe rezoluta e seminarit mbi indeksimin e mbajtur në Xhede gjatë vitit 1987.

Gjykata, megjithatë, e njohu se: “duhet të ketë një mënyrë për të korrigjuar këto të këqija (të inflacionit), dhe indeksimi pretendohet të jetë një nga këto teknika. Por një e keqe, siç u diskutua më sipër, nuk duhet të korrigjohet me një të keqe të ngjashme apo më të madhe. Ekonomistët myslimanë duhet të përpiqen të zbulojnë mënyra për të luftuar inflacionin brenda kufijve të lejuar nga Sheriati” (f. 177). Ne do të trajtojmë këtë çështje në seksionin tjetër të këtij punimi ku do të paraqesim një zgjidhje për këtë problem brenda kuadrit të Sheriatit.

Përqindja e fitimit

Gjykata diskutoi ligjshmërinë e sistemit të përqindjes së fitimit të futur nga bankat pakistaneze pas islamizimit në vitet ’80 dhe përfundoi se nuk është asgjë tjetër veçse interes dhe duhet të hiqet. Gjykata citoi gjerësisht nga Mawlana Taqi Usmani për të argumentuar se përqindja e fitimit është çmimi i kohës së lejuar për një borxh, që është interes, thjesht dhe qartë.

Gjykata preku çështjen e rritjes së çmimit të një malli për shkak të pagesës së vonuar të çmimit të tij. Ajo përmendi se ka një mospajtim mes juristëve (f. 224). Nuk e shtjelloi më tej. Por në shtojcën A ka riprodhuar përgjigjet e dhëna nga dijetarë të ndryshëm. Ne do të trajtojmë këtë çështje më tej në seksionin tjetër.

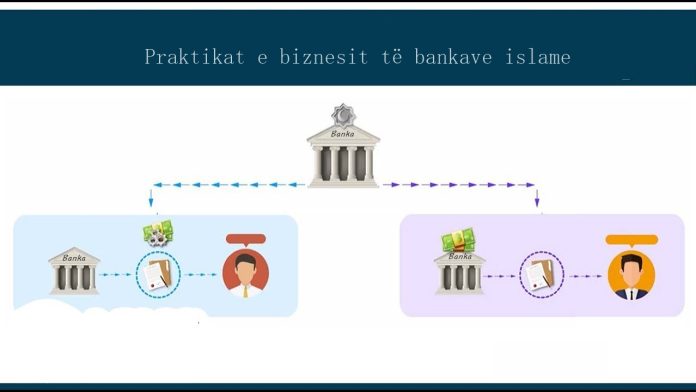

Qiraja dhe qiraja me blerje

Gjykata ka diskutuar çështjen e financimit mbi bazën e qirasë. Ajo e ka pranuar si të ligjshme brenda disa kushteve (f. 330).

Po ashtu, gjykata e ka pranuar qiranë me blerje si të ligjshme, brenda disa kushteve.

Lehtësim në çështjet që janë ende në gjykata

Disa kërkues lutën që t’u jepet lehtësim nga detyrimi për të paguar interes për huatë që kishin marrë më parë. Gjykata vuri në dukje se të gjithë këta kërkues, duke qenë myslimanë, ishin të vetëdijshëm për paligjshmërinë e interesit në momentin kur kishin lidhur marrëveshjet e huave. Megjithatë, Gjykata Supreme Federale (FSC) shprehu pamundësinë për t’u dhënë ndonjë lehtësim këtyre kërkuesve, pasi shqyrtimi i një çështjeje të tillë ishte jashtë juridiksionit të gjykatës. Ne do ta trajtojmë këtë çështje gjithashtu në seksionin tjetër.

Interesi në transaksionet ndërkombëtare

Gjykata mori në shqyrtim çështjen e interesit në transaksionet ndërkombëtare. Ajo citoi nga një shënim i Dr Syyid Tahir. Shënimi argumentonte se financimi i eksportit mund të bëhet nga bankat duke vepruar si tregtarë dhe jo si financues. Kjo praktikë tashmë zbatohet nga banka të tjera islame. Për të ardhmen, qeveria duhet të bëjë gjithë financimet mbi bazën e kapitalit të përbashkët. Tregjet e këmbimeve valutore do të vazhdojnë të funksionojnë si zakonisht. Ka mbështetje për to në Sheriat përmes ligjit të bai salam. Gjykata gjithashtu citoi nga libri i Anwar Iqbal Qureshi-t, Islami dhe Teoria e Interesit.

Disa çështje të pazgjidhura

Këtu do të diskutojmë disa çështje të pazgjidhura që lidhen me debatin për interesin, të cilat ose ishin jashtë fushës së gjykatës ose gjykata ndjeu se nevojitet më shumë hulumtim për t’i zgjidhur. Gjatë diskutimit të këtyre çështjeve, me përulësi, do të paraqesim disa mendime të përkohshme që mund të ndihmojnë në formësimin e politikave të ardhshme.

Mbrojtja e vlerës së parasë

Argumentet kundër indeksimit, si nga pikëpamja e Sheriatit ashtu edhe nga ajo ekonomike, janë të pranueshme. Por pyetja mbetet: si mund të mbrojmë vlerën e parasë me kalimin e kohës kundër luhatjeve të çmimeve, që është një realitet i jetës dhe që ndonjëherë është edhe i dëshirueshëm? Kjo pyetje do të vazhdojë të shqetësojë kreditorët. Fakti është se nëse nuk gjendet një zgjidhje e kënaqshme për këtë problem, atëherë kreditorët do të heqin dorë nga dhënia e parave si qard-e-hasan, ndërkohë që në një shoqëri islame sistemi duhet të jetë i tillë që të inkurajojë njerëzit të japin hua si qard-e-hasan.

Një propozim është që qeveria të hedhë në qarkullim një monedhë të re me një emërtim të ri, për shembull, dinari pakistanez. Vlera e dinarit pakistanez duhet të jetë e barabartë me një shportë mallrash. Çmimi i këtyre mallrave duhet të shpallet çdo ditë bazuar në çmimin e tregut të tyre. Ata që duan të mbrohen nga luhatjet e çmimeve duhet të veprojnë me dinarë pakistanezë dhe jo me rupinë pakistaneze. Kështu, të gjitha huatë, pagat, shpërblimet, kontratat etj., duhet të përcaktohen në dinarë pakistanezë. Gjatë huamarrjes, debitori duhet të pranojë dinarë pakistanezë dhe të kthejë të njëjtin numër dinarësh pakistanezë në datën e maturimit. Dinarët pakistanezë duhet të jenë të disponueshëm në të gjitha bankat me kurset e shpallura. Duhet të ketë një kurs të vetëm të dinarit pakistanez si për blerje ashtu edhe për shitje, në mënyrë që tregtarët e këmbimit të mos përfitojnë komision nga blerja apo shitja e tij. Kjo do të parandalojë edhe spekulimet me këtë monedhë. Propozimi ka këto përparësi:

- Është në përputhje me rregullat e Sheriatit. Nuk ka tepricë në huadhënie apo shitje. Huatë merren në dinarë pakistanezë dhe kthehen në të njëjtën monedhë.

- Zbatohet njësoj si në kohë inflacioni ashtu edhe në kohë deflacioni. Pra, bën drejtësi për të gjithë, pavarësisht nga prirja e nivelit të përgjithshëm të çmimeve.

- Zbatohet për të gjitha kontratat që maturohen me kalimin e kohës, si rrogat, pagat, kontratat për ndërtim apo furnizime, etj. Ofron mbrojtje për të gjithë dhe jo vetëm për të pasurit.

- Është i lehtë për t’u përdorur. Qeveria shpall përditë kurset e valutave të huaja. Ajo mund ta bëjë të njëjtën gjë edhe për dinarin pakistanez. Meqë monedha e re do të jetë e disponueshme në të gjitha bankat, nuk do të ketë problem likuiditeti.

- Do të ketë një kurs të vetëm për blerje dhe shitje, prandaj nuk do të ketë probleme me spekulimet dhe përfitimet nga komisionet në tregun e dinarit pakistanez.