Kur Minos Zombanakis shpiku LIBOR (London Interbank Offered Rate) – norma ndërbankare e ofruar e Londrës, gjysmëshekulli më parë, nuk kishte si ta dinte se ‘do të shkëlqente’ në një prej skandaleve më të mëdha financiare në histori.

Në këtë numër të ‘Monitor’ do të botojmë një artikull “nga tregjet e Bloomberg” mbi historinë e krijimit, zhvillimit dhe skandalit të LIBOR, numrit më të rëndësishëm të botës, që ndryshoi infrastrukturat financiare botërore, të shkruar nga Gavin Finch dhe Liam Vaughan të cilët mbulojnë krimin financiar për Bloomberg News në Londër.

Rezultat i një studimi të madh dhe pak matematikë, LIBOR ndihmon përcaktimin e normave të interesit në të gjithë botën, duke ndikuar në çmimin e më shumë se $ 300 trilionë në kredi hipotekore, hua, dhe instrumente derivativë. Pavarësisht se e pranishme kudo, të pakët ishin ata jashtë botës së financës që kishin dëgjuar për LIBOR deri në vitin 2012, kur rregullatorët zbuluan se dymbëdhjetë banka -Barclays, UBS dhe Citigroup – kishin komplotuar për të manipuluar standardin bazë të normës së interesit mes tyre dhe u gjobitën me $9 miliardë.

Skandali i LIBOR ishte diçka personale për Zombanakis, 90 vjeç, i cili ndiqte nga shtëpia e tij në Kalyves, Greqi, sesi koncepti që ai krijoi në vitet 1960 transformoi kolonën e respektuar të infrastrukturës financiare botërore në një slogan për lakmi dhe korrupsion.

Në vitin 1969, Neil Armstrong eci në Hënë, Richard Nixon u bë Presidenti i ShBA-së dhe 400,000 hipistë zbritën në një fermë të qetë të Nju Jorkut pranë Woodstock (sot i njohur si Festivali Muzikës dhe i Artit Woodstock).

Në anën tjetër të Atlantikut, në një ditë dimri në Londër, një bankier grek me mustaqe, i quajtur Minos Zombanakis, ishte duke hedhur hapat e tij të parë drejt historisë. Ai do të krijonte një mënyrë të re për t’u dhënë shuma të mëdha hua kompanive dhe shteteve që dëshirojnë të marrin hua në dollarë, por që preferojnë të shmangin masat e rrepta të rregullores financiare amerikane.

Teksa dielli perëndon mbi çatitë West End (lagje) të Londrës, Zombanakis qëndronte pranë tryezës së tij, në katin e fundit të zyrës së re në Manufacturers Hanover, duke pirë shampanjë dhe duke ngrënë havjar me guvernatorin e bankës qendrore iraniane, Khodadad Farmanfarmaian. Zombanakis sapo kishte shënuar goditjen më të madhe të karrierës së tij me firmosjen e kontratës 80 milionë $ hua për monarkun e mbetur pa para të Iranit. Iranianët kishin sjellë havjarin Beluga, kurse Zombanakis shampanjën e vjetruar (vintage) – festa vazhdoi deri natën vonë.

Huaja iraniane ishte një nga të parat në të cilën u aplikua një normë interesi e ndryshueshme, që pasqyronte ndryshimet e kushteve të tregut dhe që do të ndahej midis një grupi bankash. Kjo ishte kaq revolucionare në botën e respektuar bankare të viteve 1960, po aq sa shkelja në Hënë, ndonëse e festuar me më pak bujë, pra kjo ishte lindja e LIBOR.

“Përjetova një ndjesi arritjeje për krijimin e gjithë kësaj, por nuk mendova se ishim duke çarë rrugën drejt një epoke të re në botën financiare”- thotë Zombanakis, i cili jeton në Kalyves, në ishullin e Kretës, mes së njëjtës ullishte që familja e tij ka pasur për breza me radhë. “Ne na u desh vetëm një normë interesi për tregun e sindikatës huadhënëse, me të cilën të gjithë do të kënaqeshin. Kur fillon gjëra të tilla, asnjëherë nuk e di se si ato do të përfundojnë, se si ato do të përdoren”.

Ashtu si krijimi i normës së interesit, Zombanakis pati një fillim modest në jetë. I dyti nga shtatë fëmijët, ai u rrit në një shtëpi me dysheme të ndotur, pa elektricitet e pa ujë rrjeti, i rrëfeu ai biografit David Lascelles. Ai e la shtëpinë në moshën 17-vjeçare, duke ikur fshehurazi nga Kreta e pushtuar nga nazistët, në një anije të hapur trafikantësh, për të bërë udhëtimin e tij prej 200 miljesh për t’u regjistruar në Universitetin e Athinës. Ngushtë ekonomikisht, ai lë vitin e dytë dhe gjen punë duke shpërndarë ndihma për ushtrinë britanike të ardhur asokohe.

Me kuptimin e plotë të fjalës, ai ndaloi një ushtar në rrugë dhe i kërkoi një punë. Pasi kishte lënë Greqinë, Zombanakis më në fund arrin rrugën e tij në Harvard ku, me sharmin e tij karakteristik, arriti të futet në programin pasuniversitar, nëpërmjet të folurit, pavarësisht mungesës së kualifikimeve. Nga Harvardi, ai shkoi në Romë dhe hyri në botën e bankierëve si përfaqësuesi i Lindjes së Mesme për Manufacturers Hanover Trust, i njohur ndryshe si “Manny Hanny”.

Në të vërtetë, zhvillimet po ndodhnin tjetërkund. Londra po kthehej në një qendër botërore financiare. Rusia, Kina dhe shumë shtete arabe donin t’i mbanin dollarët e tyre jashtë Amerikës, për arsye politike ose nga frika se mund t’i konfiskoheshin, për këtë arsye ata zgjodhën t’i vendosin paratë në Mbretërinë e Bashkuar. Po ashtu dhe Londra ishte duke përfituar nga shtrëngimi i rregullave amerikane që limitonin shumën që bankat amerikane mund të paguanin për depozitat në dollarë dhe nga ulja e vlerës së interesit që ata mund të aplikonin në shitjen e bonove ndaj të huajve. Shumë kompani hapën zyra përtej oqeanit, në Londrën e lulëzuar, ku ato mund të ushtronin lirshëm tregtinë ndërkombëtare të instrumenteve financiare. Në vitin 1968, pas 10 vitesh në Romë, Zombanakis pa një mundësi për të shkuar më tej me karrierën e tij.

Tregu i Eurodollar, i njohur si pishina e madhe e dollarëve amerikanë që mbahej nga bankat jashtë vendit, ishte tashmë i mirëzhvilluar, por Zombanakis kishte vërejtur një boshllëk: Furnizimin e huave të mëdha për huamarrësit në kërkim të një burimi alternativ për kapital në tregjet e bonove. Ai bindi shefat e tij në Nju Jork për t’i dhënë atij 5 milionë dollarë për hapjen e një dege në Londër.

I gjatë 1 metër e 90 centimetra dhe perfekt, Zombanakis bëri një përshtypje mbresëlënëse dhe pas pak kohësh, ai u bë i njohur në rrethin e ngushtë financiar britanik si “Bankieri Grek”. Ai ishte një prej pjesëtarëve të grupit të vogël të financiarëve ndërkombëtarë, të cilët hapën tregjet botërore të huadhënies ndërkufitare për herë të parë që prej krizës së 1929-s në Wall Street.

Zombanakis, për herë të parë, takoi Farmanfarmaian në Bejrut në vitin 1956, dhe të dyve ju eci muhabeti. Prandaj kur iranianët kishin nevojë për para, ata menjëherë iu drejtuan zyrës Manny Hanny në rrugën Upper Brook, në distriktin ekskluziv të Londrës, Mayfair. Zombanakis e dinte se asnjë firmë tjetër nuk do t’i jepte një hua prej 80 milionë $ një vendi në zhvillim, që nuk ka rezerva të mjaftueshme në valutë të huaj për të mbuluar borxhin. Kështu ai filloi të marketojë marrëveshjen me një sërë bankash të huaja e vendase, ku secili mund të marrë një pjesë të rrezikut.

Me normat e interesit të Mbretërisë së Bashkuar në 8% dhe inflacionin në rritje, bankat kanë qenë të kujdesshme në aplikimin e një norme fikse për periudha të gjata në huadhënie. (Kostot e huamarrjes mund të rriteshin, ndërkohë dhe ata mund humbisnin para).

Zombanakis dhe ekipi i tij gjetën një zgjidhje; t’i ngarkonin huamarrësit një normë interesi e cila rillogaritej çdo disa muaj dhe duke financuar huanë me numrin e depozitave të rinovueshme.

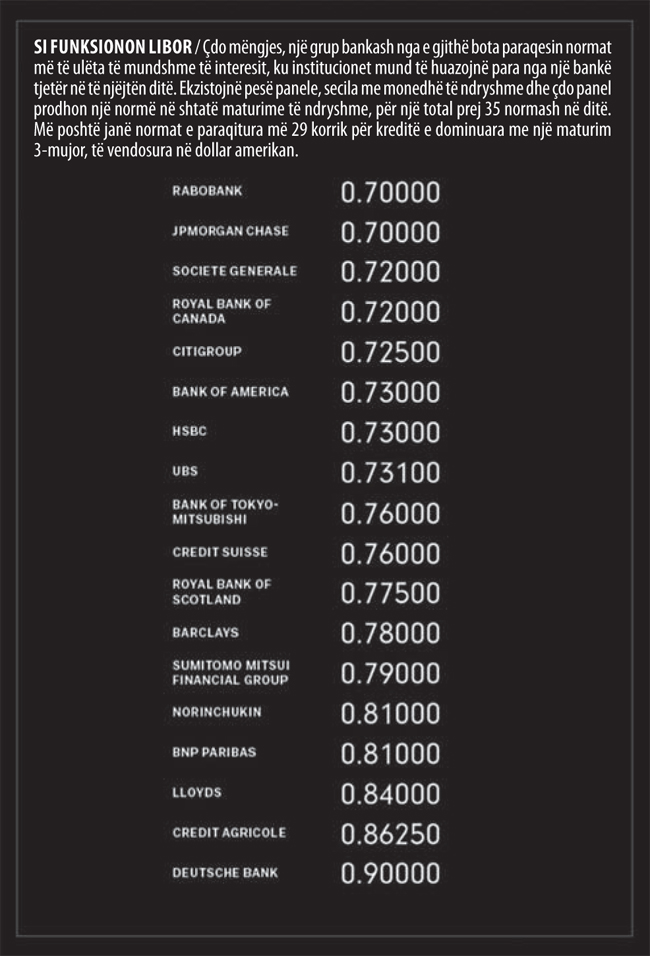

Formula ishte e thjeshtë. Bankat në sindikatë do të raportonin kostot e tyre të financimit vetëm para datës së rinovimit të huasë. Mesatarja e ponderuar e rrumbullakosur më pranë një së tetës të pikës së përqindjes (në decimal=0.00125), plus marzhin për fitim, nxjerr çmimin e huasë për periudhën e ardhshme. Zombanakis e quajti atë Norma Ndërbankare e Ofruar e Londrës (LIBOR).

Financierë të tjerë e kuptuan dhe deri në 1982, tregu i huave nga sindikatat ishte fryrë me rreth 46 miliardë $. Pothuajse për të gjitha ato hua u përdor LIBOR për llogaritjen e interesit të aplikuar. Shumë shpejt, norma u adoptua nga bankierët jashtë tregut të huasë të cilët kërkonin një vlerë elegante, përfaqësuese të kostove të huamarrjes bankare, e cila të ishte e thjeshtë, e drejtë dhe u duk se ishte e pavarur.

Në vitet 1970, financieri Evan Galbraith, i cili do të bëhej më tej ambasadori amerikan në Francë nën kryesinë e Presidentit Ronald Reagan, thuhet të ketë ardhur me idenë të fiksojë bonon e parë në LIBOR – i njohur si niveli i interesit të luhatur.

Pasi tregjet financiare të Londrës morën hov, ato u bënë gjithnjë e më komplekse. Brenda pak vitesh, LIBOR ishte shndërruar nga të qenët një mjet për të vlerësuar çmimin e huave dhe bonove individuale në një standard bazë për kontratat e instrumenteve derivative me vlerë qindra miliarda dollarëshe. Kryesore në mes të këtyre instrumenteve derivative të reja ishte norma interesit Swap, e cila lejonte kompanitë të minimizonin riskun e luhatjeve të normave të interesit.

Swap u zbulua gjatë një periudhe me paqëndrueshmëri të lartë të normave botërore të vitit 1970 dhe fillimit të 1980. Koncepti ishte i thjeshtë. Dy palët bien dakord për të këmbyer pagesat e interesit në një vlerë të caktuar për një periudhë të caktuar; pra në formën e thjeshtë e të zakonshme, njëra palë paguan një normë fikse me besimin se normat e interesit do të rriten, ndërsa pala tjetër paguan një normë të luhatshme, duke vënë bast se ato do të ulen. Njëra anë e luhatshmërisë është e fiksuar, më shpesh në LIBOR. Nuk ishin vetëm oficerët e thesarit të kompanive të cilët i blenë ato. Meqë Swap kërkon një kapital të ulët fillestar, ata u japin tregtarëve financiarë një mënyrë të lirë për të spekuluar mbi lëvizjen e normës së interesit, ndryshe nga bonot e qeverisë.

Pa kaluar shumë kohë, bankat kishin krijuar në shkallë të lartë pozicione të qëndrueshme të instrumenteve.

Teksa LIBOR u bë më dominante në sistemin financiar botëror, presioni u rrit për të kodifikuar përcaktimin e normës e cila ishte ende e copëtuar dhe aplikohej mbi baza ‘ad hoc’ nga banka të ndryshme të përfshira në marrëveshje individuale.

Në tetor të vitit 1984, The British Bankers’ Association (BBA) – Shoqata e Bankierëve Britanikë – një grup lobuesish i krijuar në vitin 1919 për të fituar interesat e firmave financiare të Mbretërisë së Bashkuar, filluan të konsultoheshin me Bankën e Anglisë dhe të tjerë, për mënyrën sesi mund të funksiononte një standard bazë i tillë.

Disa versione të mëparshme të normës u përpunuan në BBA LIBOR, në Paund, Dollar dhe Jen, në vitin1986. SHBB themeloi një bord bankash që do të anketonin çdo ditë dhe modifikonin formulën origjinale për të hequr jashtë çerekun e parë dhe të fundit të kuotimeve për të dekurajuar mashtrimin. Përndryshe norma dukej e ngjashme me atë të krijuar fillimisht nga Zombanakis.

Gjatë çerekshekullit të ardhshëm, grupimi i monedhave u zgjerua në 10 dhe procesi u bë elektronik; përveç kësaj, nuk ka ndryshuar shumë gjë tjetër.

Nuk mund të themi të njëjtën gjë për industrinë bankare angleze, e cila u transformua nga “Big Bang”-u i kryeministres Margaret Thatcher – programi liberalizues financiar i vitit 1986. Menjëherë, qartësoi rrugën e bankave retail që të ngrejë banka investimi të integruara, të cilat mund të krijojnë tregje, këshillojnë klientë, t’u shesin atyre letra me vlerë dhe ata vetë të vendosin bastet e tyre, të gjitha këto nën një çati.

Thatcher gjithashtu hoqi vështirësitë për bankat e huaja të cilat po dominonin kompanitë angleze, gjë që solli fluks të huadhënësve më të mëdhenj amerikanë dhe ndërkombëtarë, duke sjellë me vete një qëndrim të egër dhe agresiv. Në prag të ndryshimeve të vogla të rregulloreve, me një treg që mbeti pak a shumë të drejtohej vetë, e shndërroi Londrën në një vend atraktiv për të bërë biznes.

Tregu për instrumentet derivative, bonot dhe huatë e dhëna nga sindikatat e bankave, shpërthyen.

Nga vitet 1990, LIBOR u referua në sistem si një standard për gjithçka, duke filluar nga kreditë hipotekore dhe kreditë studentore deri tek swap-et. Megjithatë ishte pas adoptimit të saj nga Chicago Mercantile Exchange (CME) – Këmbimi Tregtar i Çikagos, si referencë për normën e Kontratave të së Ardhmes (Futures Contract) të Eurodollar që sheshuan pozicionin e saj në zemër të tregut financiar.

Kontratat e së Ardhmes të Eurodollar janë standardizuar, këmbimi i instrumenteve derivative që lejojnë tregtarët financiarë të vënë baste në drejtim të normave të interesave afatshkurtra. Për vite me radhë, vlera e kontratave caktohej nga një bazë e llogaritur nga CME, por në janar të vitit 1997, norma e këmbimit u kthye në favor të LIBOR, tashmë universal.

Tregu i Kontratave të së Ardhmes të Eurodollar ka qenë i pranishëm që në vitin 1981 dhe kontrata me likuiditet të lartë ka qenë veçanërisht e njohur midis tregtarëve financiarë që kërkonin të mbronin ekspozimin e tyre për swap-et mbi banak. Si swap-et, edhe shumë të tjera, të referuar LIBOR, CME besoi se produkti i saj do të ishte më tërheqës n.q.s do të përdorte të njëjtën normë. Volumi mesatar ditor i tregtuar në kohën e ndryshimit ishte rreth 400,000 kontrata. Ato ishin rritur në vlerën 2.8 milionë deri në mars të vitit 2014.

“Tani sistemi bankar është si një raketë prostitucioni… Aty ka thjesht shumë para të përfshira”

Ndërkohë që shumica e pjesëmarrësve në treg nuk u shqetësuan lidhur me tranzicionin e CME në LIBOR, të paktën dy bankierë të brendshëm sinjalizuan se rregullatorët ishin një lëvizje e rrezikshme, raportoi më vonë Reuteurs. Një prej tyre ishte Marcy Engel, avokate në Salomon Brothers, e cila iu drejtua rregullatorit amerikan për instrumentet derivative, “Commodity Futures Trading Commission” (Agjenci Federale Rregullatore e Tregut) në fund të vitit 1996, duke paralajmëruar se ky ndryshim do të inkurajonte mashtrimet midis tregtarëve financiarë.

“Një bankë mund të tundohet për të rregulluar kërkesën e ofertën pranë kohës së vlerësimit, në mënyrë për të përfituar pozicionet e saj”, ka shkruar ajo. Kasandra tjetër ishte Richard Robb, një negociues norme interesi, 36 vjeç, i cili punonte në DKB Financial Products në Nju Jork, që sugjeroi në një letër drejtuar Commodity Futures Trading Commission (CFTC), se kompanitë mund të tundoheshin për të paraqitur oferta të ulëta gjatë periudhës së stresit për të maskuar çdo vështirësi financimi.

“Edhe asokohe m’u duk sikur LIBOR ishte e ndjeshme ndaj çrregullimeve, thotë Robb, tanimë, shef ekzekutiv (CEO) në Christofferson Robb dhe profesor në Universitetin e Columbias. “Ishte gati të shpërthente. Ishte krijuar në mënyrë të shkujdesur, gjë që ishte në rregull për qëllimin fillestar, por kur u bë shumë dominant, duhej të ishte forcuar dhe vendosur mbi themele më të forta.

CFTC (Agjenci Federale amerikane rregullatore e tregut) nuk u influencua nga asnjë prej apeleve dhe konkludoi me Vendimin e CME (Këmbimi Tregtar i Çikagos). Vështrimi mbizotëruese ndërmjet rregullatorëve në atë kohë ishte se LIBOR nuk mund të manipulohej. Meqenëse çereku i parë dhe i fundit i kuotimeve ishin skarcuar, ata besonin se do të ishte pothuajse e pamundur të manipulohej norma pa bashkëpunimin e masës.

Ata menduan gjithashtu se bankat do të dekurajoheshin vetëm nga fakti se u tentua të luhej me sistemin duke qenë se nënshtrimet individuale të kompanive u publikuan për të qenë të njohura për të gjithë. Çdokush që filloi të paraqiste vlera të dyshimta, menjëherë do të identifikohej nga kolegët dhe do të mbante përgjegjësi.

Në të vërtetë, manipulimi i LIBOR ishte shumë më i thjeshtë seç e kishte imagjinuar çdokush. Ajo çka autoritetet në të gjithë botën nuk arritën të njihnin ishte se, dhe huadhënësit që paraqisnin oferta shumë të larta ose të ulëta për t’u përfshirë në llogaritjet përfundimtare, gjithsesi mundën të influenconin pozicionin e LIBOR, sepse ata shtynë sërish në paketë normën e përjashtuar paraprakisht.

Tregtarët me pozicione të mëdha të instrumenteve derivative u duhej vetëm të zhvendosnin normën me 1/100 pikë përqindje për të bërë fitime të mëdha dhe influenca e tyre ishte mjaft e vogël për të shmangur zbulimin. Në një portofol me 100 miliardë dollarë në norma interesi swap, një bankë do të mund të fitonte miliona dollarë prej një lëvizjeje me ndryshim 0.01% (1 basis point = 0.01% = 0.0001).

Pozicionimi i LIBOR jo vetëm që prek se sa pará bankat dhe investitorët e tjerë të sofistikuar vjelin nga bastet në instrumentet derivativë, ajo dikton po ashtu dhe se sa interes pronarët e shtëpive në Amerikë paguajnë për kreditë e tyre hipotekore çdo muaj. Dhe më të varfrit me profile të këqija të kredive janë prekur në mënyrë disproporcionale. Në Ohajo, për shembull, 90% e të gjitha kredive të këqija hipotekore të 2008 ishin indeksuar me LIBOR, dyfishi i kredive hipotekore të rregullta.

Nga dhoma e ndenjes së tij në Kalyves, Zombanakis mund të shohë shtëpinë ku u rrit. Ai tregon se ndonjëherë e ka të vështirë të njohë botën moderne të investimit bankar, ku tregtarët financiarë bëjnë bonuse multi miliona paund dhe mashtrojnë klientët e tyre pa nguruar. Ai përmend Farmanfarmaian, i cili vdiq vitin e kaluar, midis shumë prej klientëve të tij të tjerë si miq të përjetshëm. “Atëherë tregu ishte i vogël dhe drejtohej nga disa zotërinj”, thotë Zombanakis. “E morëm për të mirëqenë se zotërinjtë nuk do të përpiqeshin të manipulonin gjërat në këtë mënyrë. Por tregu po rritej, nuk mund t’i zije besë. Nuk mund ta drejtojë. Sistemi bankar tani është si një raketë prostitucioni që drejtohet nga tutorë. Aty ka thjesht shumë para të përfshira”.

Me gjithë mangësitë e tij, LIBOR është ende një fiksues i përhershëm i sistemit global financiar. Pas skandalit, rregullatorët folën për zhdukjen e standardit dhe zëvendësimin e tij me një bazë në tregtinë aktuale financiare dhe jo në atë që bankat thonë për kostot e huadhënies së tyre. Por kjo gjë rezultoi e pamundur, sepse numri (norma) ishte vendosur në shumë kontrata që zgjasin për vite me radhë.

Në vitin 2014, BBA (Shoqata e Bankierëve Britanikë) ndaloi mbikëqyrjen e LIBOR dhe e zëvendësoi atë me Intercontinental Exchange (Këmbim Ndërkontinenal), platformë amerikane tregtimi të instrumenteve derivative. Sot, LIBOR bazohet pjesërisht në transaksione aktuale por përfshin ende supozime e hipoteza. Nxitur nga suksesi i tyre me LIBOR, autoritetet rreth botës ndërmorën hetime të ngjashme mbi standardet për shkëmbimin e huaj (jashtëm), metalet e çmuara dhe mallrave, duke zbuluar manipulimet në të gjithë tregjet dhe duke provokuar gjoba miliarda dollarëshe.